Anthilia White è un fondo UCITS a ritorno assoluto con approccio multi-asset a bassa volatilità. Il Fondo mira ad offrire quanto più possibile stabilità e costanza di rendimenti attraverso un portafoglio estremamente diversificato. L’andamento di Anthilia White nel 2021 ha dimostrato con evidenza l’importanza di un’asset allocation flessibile.

Si riportano di seguito i contributi al rendimento di portafoglio evidenziando come ciascuna delle scelte compiute abbia portato valore non solo in termini di rendimento ma anche in termini di controllo della volatilità complessiva.

1. Duration

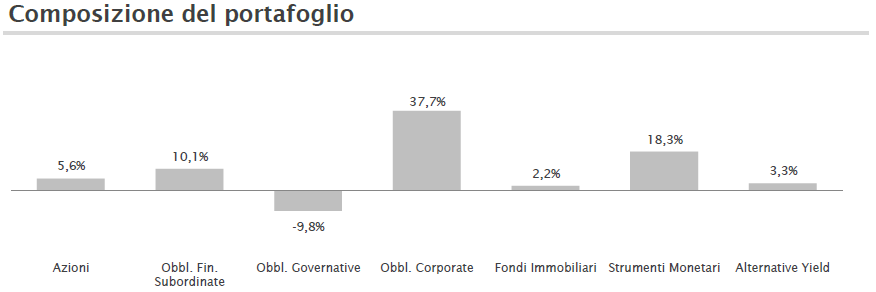

Una delle scelte più “forti” nel portafoglio multi-asset è stata quella di coprire completamente l’esposizione alla duration. Questa scelta è guidata dal fatto che i tassi negativi in euro non remunerano il rischio dei titoli a tasso fisso (solo una correlazione molto negativa con il mercato azionario potrebbe giustificare tecnicamente un rendimento leggermente negativo sotto forma di “copertura” implicita rispetto all’equity).

Per quantificare l’impatto di questa componente di portafoglio basta confrontare il contributo al rendimento di tutte le posizioni obbligazionarie del Fondo, pari a +1,62% (in termini lordi pari al 2% tenendo conto del peso effettivo in portafoglio e delle coperture di duration e cambio) con i rendimenti degli indici obbligazionari “overall” (tutte le scadenze) in euro di titoli governativi, corporate e finanziari subordinati: -3,44%, -1,07%, 0,35%. Un differenziale significativo a favore del Fondo White.

2. Componente azionaria

La scelta di implementare la parte azionaria, con peso medio al 5%, con investment companies e investment trusts nonché una selezione di small cap italiane invece è basata sulla convinzione di affidare la scelta degli investimenti azionari a gestori specializzati su un segmento specifico dell’azionario globale, incluso il private equity quotato, e con un orizzonte temporale lungo. La contribuzione di questa parte è stata del 1,68% (ovvero oltre 30% di rendimento tenendo conto del peso in portafoglio), in linea con il rendimento del MSCI World.

3. Componente immobiliare

I fondi immobiliari chiusi italiani, quotati in borsa a sconti molto significativi, hanno visto un restringimento dei rispettivi sconti sul Nav di mercato, soprattutto perché, avvicinandosi le scadenze dei Fondi, i gestori cercavano di vendere gli immobili a prezzi vicini ai valori di bilancio. Su uno dei fondi è stata lanciata un’OPA da parte di un Investitore istituzionale ad un prezzo molto favorevole rispetto al valore di borsa. Complessivamente i fondi immobiliari, con un peso medio del 2%, hanno contribuito oltre 0,50% al risultato, con un contributo al rischio molto contenuto dato la loro correlazione generalmente bassa con i mercati.

4. Investimenti alternativi

Anche gli investimenti “alternativi” (investment trusts con esposizione a settori legati all’energia eolica e solare, diritti d’autore di musica, infrastrutture, etc.) hanno avuto un buon anno con un contributo al rendimento pari a 0,23% rispetto ad un peso in portafoglio di circa il 3%, anche in questo caso con un contributo al rischio molto contenuto.

La combinazione di specializzazione nei settori di investimento e di diversificazione hanno storicamente contribuito a generare rendimenti stabili ed un andamento non influenzato dai movimenti di mercato. L’essenza del ritorno assoluto.

Italiano

Italiano English

English